O crédito habitação é algo que gera desconforto a muitas pessoas porque sentem que vão contrair uma dívida com o banco por muitos e muito anos. Porém, para quem não tem capitais próprios para comprar uma casa a pronto, não lhe sobra outra alternativa.

Como o crédito habitação acaba por levar uma grande fatia do orçamento mensal das famílias portuguesas, o sonho da maioria seria conseguir reduzir esta despesa e ganhar uma folga financeira. Por esta razão acabam sempre por procurar soluções para conseguir fazê-lo. Estas soluções podem passar pela transferência ou amortização do crédito. Mas qual das duas trata-se da melhor opção?

Siga, passo a passo, o nosso índice e fique a saber qual a melhor solução para o seu caso:

- O que é a transferência do crédito habitação?

- Como posso proceder à transferência do meu crédito habitação?

- O que devo analisar antes de fazer a transferência?

- Em que situações compensa transferir o meu crédito habitação?

- Caso real de poupança com a transferência do crédito habitação

- O que é a amortização antecipada de crédito?

- Posso ser penalizado por amortizar antecipada?

- Quando compensa amortizar o crédito habitação?

- E em que situações não devo amortizar?

- Exemplo de poupança com a amortização antecipada parcial

- Calcule a sua prestação de crédito após a amortização antecipada

- Utilize o nosso simulador de prestação de crédito habitação

- E afinal, transferir ou amortizar o crédito habitação?

1. O que é a transferência do crédito habitação?

São ainda muitos os portugueses que desconhecem que podem transferir o crédito habitação que têm no seu banco atual para um outro banco que apresente melhores condições para o seu caso e, que no final de contas, acabe por reduzir as suas mensalidades.

Comparativamente a outras modalidades de crédito, é no crédito habitação onde a poupança pode ser mais significativa. Por isso, um pequeno ajuste no spread, uma renegociação dos seguros ou até mesmo um ajuste nas condições do crédito contratado pode resultar numa grande poupança em juros e, consequentemente, em euros.

No caso do Doutor Finanças, como tem uma equipa de profissionais especializados, pode procurar e negociar por si melhores condições do que aquelas que tem atualmente.

Leia ainda: Tudo o que precisa saber sobre a transferência do crédito habitação

2. Como posso proceder à transferência do meu crédito habitação?

Para conseguir transferir o seu crédito habitação para um banco com melhores condições, terá que construir um processo sólido, que minimize o risco para o banco. Para tal recomendamos que, para poupar tempo e dores de cabeça, o faça através de uma instituição intermediária de crédito.

Esta é a solução mais simples e rápida para fazer a transferência do seu crédito habitação. Isto porque as instituições intermediárias de crédito são compostas por profissionais especializados com um grande know-how que facilita no momento de conseguir as melhores condições para si. Este é o caso do Doutor Finanças, que analisa as propostas dos principais bancos portugueses e negoceia por si o spread mais baixo e o menor custo associado. Isto tudo sem ter de gastar um único cêntimo!

Para que o possamos ajudar neste processo só tem de:

- Preencher o nosso formulário;

- Enviar a documentação que lhe será solicitada;

- Aguardar enquanto contactamos várias instituições financeiras e negociamos a melhor proposta;

- Escolher a melhor proposta para a sua formalização.

Saiba que, para fazer a transferência do seu crédito habitação, vão ser solicitados os seguintes documentos:

- Documento de identificação;

- Comprovativo de morada e de IBAN;

- Última declaração de IRS;

- Nota de liquidação;

- Os últimos 3 recibos de vencimento;

- Os últimos 3 meses de extratos bancários;

- Uma cópia da escritura;

- Declaração da entidade patronal;

- Mapa de Responsabilidades de Crédito do Banco de Portugal.

Leia ainda: Pedido de Crédito. Diferenças entre nota de liquidação e modelo 3 do IRS

3. O que devo analisar antes de fazer a transferência do meu crédito habitação?

Tanto a negociação como a transferência de créditos, nem sempre acontecem por uma questão de necessidade. Pode recorrer à negociação ou transferência do seu crédito habitação se o enquadramento económico-financeiro mudar. Por exemplo, hoje em dia, o dinheiro está mais barato e a EURIBOR está negativa, ou seja, provavelmente a taxa final que está a pagar neste momento é mais alta do que aquela que pagaria com a transferência. Posto isto, tem toda a legitimidade para procurar novas condições para o seu caso e poupar muitas centenas de milhares euros com o seu crédito habitação.

Porém, antes de avançar com a transferência do seu crédito habitação, deve primeiro que tudo analisar:

- O seu contrato atual

Verifique qual a penalização e os custos associados à transferência do crédito habitação. Garanta também que já cumpriu o tempo mínimo que está descrito no seu contrato corrente.

- O enquadramento económico

Por exemplo, hoje em dia, o dinheiro está mais barato, logo os bancos têm mais apetência para conceder crédito e com melhores condições.

- A sua taxa de spread atual vs. a taxa de spread praticada no mercado

Cada caso é um caso, mas para quem tem uma taxa de spread alta é bastante compensatório transferir o crédito habitação, uma vez que já encontramos no mercado spreads na casa do 1%. Isto vai permitir-lhe poupar milhares de euros no final do seu contrato.

Leia ainda: Tem spread superior a 1,5%? Saiba porque está a perder muito dinheiro!

- Os seguros associados ao crédito habitação

Não é obrigatório ter estes seguros no banco onde tem o seu crédito habitação. Mesmo que agrave o seu spread atual, o que vai poupar em seguros poderá compensar esse agravamento.

Leia ainda: Como poupar nos seguros associados ao crédito habitação?

- Os produtos associados ao crédito habitação

Existem produtos associados ao crédito habitação que, embora permitam uma bonificação no spread, encarecem muito o crédito, como é o dos cartões de crédito, despesas de manutenção ou das contas-poupança. É importante analisar o seu custo!

Leia ainda: Cartão de crédito: amigo ou inimigo da poupança?

- Os custos associados à transferência do crédito habitação

Para transferir o seu crédito habitação vai ter de pagar uma comissão por reembolso antecipado. O valor varia se estamos a falar em taxa variável (0.5%) ou em taxa fixa (2%).

Leia ainda: Taxa Fixa ou Taxa variável: o que compensa no seu crédito habitação

- As suas condições pessoais e profissionais atuais

Como se trata de um cliente novo para o banco, passará por uma nova avaliação das suas condições pessoais e profissionais atuais, onde a sua taxa de esforço, uma vez mais, será tida em conta.

Leia ainda: Como reduzir a Taxa de Esforço para comprar casa?

- A valorização/desvalorização do imóvel

Na transferência do crédito, tal como na aquisição, é feita uma nova avaliação do imóvel. Esta avaliação vai acompanhar o mercado atual, portanto poderá ter desvalorizado ou até mesmo valorizado.

Saiba mais em: Pretende transferir o seu crédito habitação? Tenha em consideração estes aspetos!

4. Porque vale pena transferir o meu crédito habitação?

Existem bons motivos para proceder à transferência do crédito habitação quando:

- Os spreads estão mais competitivos

Dependendo das condições atuais do seu crédito habitação, sugerimos a transferência, visto que já encontramos no mercado spreads na casa do 1%. Isto vai permitir ter poupanças de milhares de euros no final do contrato. Assim, paga menos juros pelo mesmo empréstimo, poupando mensalmente na sua prestação.

- Os produtos associados estão a encarecer o crédito

É importante verificar se os produtos e serviços que contratou juntamente com o seu crédito habitação, não estão a encarecer as suas prestações mensais, tais como: seguros, cartões de crédito ou contas-poupança. Esta pode ser uma forte justificação para transferir o seu crédito habitação.

- O dinheiro (e consequentemente o crédito) está mais barato

Com o clima económico positivo que se faz sentir, existe mais facilidade para em transferir o crédito habitação. Principalmente para quem comprou casa nos últimos anos (sensivelmente nos últimos 10 anos). Os bancos nessa altura tinham menor liquidez, faziam créditos habitação com spreads muito mais elevados do que aqueles que são praticados hoje em dia.

Leia ainda: Com o crédito mais barato, aproveite e transfira o seu crédito habitação

- Pretende uma folga no seu orçamento mensal

Se a prestação do seu crédito habitação estiver a ser muito pesada ao final do mês ou se simplesmente pretende poupar para situações futuras, a solução poderá passar pela transferência do crédito habitação. Esta solução vai permitir que tenha uma folga no seu orçamento familiar e, por consequência, equilibrar as suas finanças.

- Precisa fazer face ao sobre-endividamento

Se no seu caso trata-se de fazer frente ao sobre-endividamento, a transferência do crédito habitação pode ser a chave do problema, ma vez que obtém melhores condições para o mesmo crédito.

No entanto, para neste caso deverá analisar se é mais benéfico transferir o seu crédito habitação ou fazer um crédito consolidado com hipoteca, onde vai conseguir agregar todos os créditos num só com uma única prestação mais baixa.

O Doutor Finanças tem profissionais especializados em ambas as áreas que poderão ajudá-lo a encontrar a solução mais eficaz para o seu caso.

5. Caso real de poupança com a transferência do crédito habitação

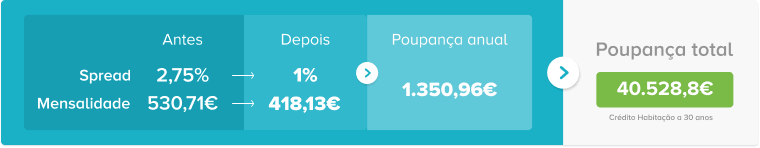

Com o dinamismo do mercado e a queda das taxas de juro, hoje em dia, já se conseguem poupanças na ordem dos 1.000€ anuais sem grande esforço. Ora vejamos o caso da Sofia e do Paulo que procuraram o Doutor Finanças para obter melhores condições através da transferência do seu crédito habitação.

Este casal tinha um valor em dívida de 130.000€ a pagar a 30 anos. Com a transferência do seu crédito habitação conseguiram poupar 1.350,96€ por ano, que resulta numa poupança de mais de 40.000€, ora vejamos:

6. O que é a amortização antecipada de crédito?

No caso de querer amortizar, a entidade bancária coloca ao seu dispor dois tipos de amortização - a amortização parcial e a amortização total. Para que possa analisar qual delas é a melhor para o seu caso, vamos explicá-las individualmente.

Amortização Antecipada Parcial

Tal como nome indica, a amortização antecipada parcial permite que reduza parte do montante do capital em dívida, permitindo assim pagar menos juros a pagar pelo seu empréstimo e, como deve menos, também irá pagar menos de seguro de vida. Isto significa que mensalmente irá pagar menos.

O reembolso antecipado parcial deverá ser feito na data do pagamento da prestação e, para tal, deverá notificar o seu banco que o pretende fazer com, pelo menos, sete dias úteis de antecedência.

Amortização Antecipada Total

Já a amortização antecipada total, consiste no pagamento do montante total em dívida antes do prazo estipulado no contrato. O reembolso antecipado total do crédito habitação pode ser efetuado em qualquer momento da vigência do contrato, devendo apenas avisar a instituição de crédito com, pelo menos, dez dias úteis de antecedência.

Em muitos casos, a amortização antecipada total, acontece quando o cliente pretende transferir o empréstimo para outra instituição de crédito.

Leia ainda: Programe a sua poupança mensal para amortizar possíveis dívidas

7. Posso ser penalizado por amortizar o meu crédito habitação?

Seja na amortização antecipada parcial ou na total, normalmente, os bancos podem penalizá-lo. A comissão bancária tem o valor de 0,5% em casos de taxa de juro variável ou de 2% nos casos em que haja lugar a aplicação de taxa fixa. Por lei, em nenhum dos casos, os montantes comissionais cobrados pelo banco podem exceder os limites estabelecidos.

Para evitar surpresas, verifique o documento complementar que está em anexo na sua escritura, onde se encontram as cláusulas com as respetivas penalizações previstas no que respeita à amortização. Só após esta consulta ter sido atentamente analisada e verificada, é que deve comunicar ao banco da sua intenção em iniciar a amortização do capital em dívida.

Por outro lado, estas penalizações não são aplicadas em caso de morte, desemprego ou deslocação profissional dos titulares do empréstimo.

8.Quando compensa amortizar o crédito habitação?

Tal como acontece na transferência, na amortização também existem fatores que mostram se deve ou não amortizar. Portanto, pode compensar quando:

- Pretender ficar tranquilo financeiramente

A maioria das pessoas não gosta de sentir que está comprometida com um crédito, seja ele habitação ou de que natureza for. Por isso, os que têm oportunidade de amortizar antecipadamente para ficar mais tranquilos financeiramente, aproveitam sempre para fazê-lo. Contudo isto só é possível para quem tem essa folga orçamental. É importante ter sempre em atenção que o orçamento familiar não deve ficar comprometido.

Leia ainda: 5 formas de ter mais liquidez para amortizar as suas dívidas

- Necessitar de um novo crédito

Esta também pode ser uma solução para quem precisa de um novo crédito. Se o seu banco tiver indicações e registos de que se trata de um bom pagador, as negociações ficam bem mais facilitadas.

Leia ainda: Faz sentido contrair um crédito para amortizar outros créditos?

- Planear reduzir as taxas ou o prazo do crédito

No caso da amortização antecipada parcial, pode reduzir o valor das taxas de juro a pagar pelo crédito, reduzir o prazo, o valor do seguro de vida e, consequentemente, o valor das prestações.

Leia ainda: Prazo após amortização antecipada

9. E em que situações não devo amortizar?

Tal como em tudo na vida, existem pontos positivos e pontos negativos e, a amortização antecipada, não é exceção. Portanto evite amortizar o seu crédito habitação quando:

- Estiver a comprometer o seu orçamento familiar

Ao amortizar o crédito está a descapitalizar-se. Deve verificar se tem folga orçamental suficiente para amortizar e ainda ficar confortável no caso de existirem despesas prioritárias, com é o caso da saúde ou da educação dos filhos. Isto porque se considera que vai precisar deste dinheiro, não deve comprometer o seu orçamento familiar.

Leia ainda: 7 erros mais cometidos na gestão do orçamento familiar

- Conseguir obter uma rentabilidade superior à taxa de juro que o banco lhe cobra

Quando a taxa de juro do crédito habitação for inferior à taxa de juro líquida do melhor investimento garantido alternativo, então mais vale investir do que amortizar. Contudo, é muito difícil encontrar elevadas taxas de retorno associadas a baixo risco. Tudo depende então das taxas de juro praticadas e dos valores dos créditos em si.

10. Exemplo de poupança com a amortização antecipada parcial

Imaginemos que tem um crédito habitação com uma dívida de 100.000€, a 360 meses, com uma taxa de 1,5%. A sua prestação mensal é de 345,12€, o que significa num valor total de 124.243.20€.

Se tiver como capital próprio 10.000€ e pretender fazer uma amortização antecipada parcial do seu crédito habitação, passa então a ter uma dívida de 90.000€, igualmente a 360 meses, com uma taxa de 1,5%. Isto resulta numa prestação mensal de 310,61€ e, ao fim de 360 meses, numa prestação total de 111.819.60€.

Vai poupar então com o seu crédito habitação um total de 12.423.60€.

Suponhamos que tem uma taxa variável, vai sofrer uma penalização de 0,5% sobre os 10.000€. Isto significa que vai perder 50€, mas, mesmo assim, vai poupar 2.373.60€ só em juros.

A poupança não fica por aqui, porque como diminui o valor e as taxas de juro, o valor do seguro de vida também vai reduzir, permitindo assim que reduza ainda mais a sua prestação mensal.

11. Calcule a sua prestação de crédito após a amortização antecipada

Amortizar parte do capital em dívida num crédito é uma forma de poupar muito dinheiro em juros, especialmente se a taxa de juro subjacente ao mesmo for elevada. Com esta ferramenta pode calcular qual será a nova prestação após amortização, sabendo de imediato qual será o impacto no orçamento e quanto poupará na diminuição dos juros.

Clique aqui para fazer o seu cálculo.

12. Utilize o nosso simulador de prestação de crédito habitação

Para que consiga fazer bem as contas, e antes de revelarmos o que compensa mais, tem que ser detentor de toda a informação sobre o seu crédito habitação, nomeadamente das suas prestações ao longo dos anos. Para tal, o Doutor Finanças desenvolveu um simulador de prestação de crédito. Esta ferramenta vai permite-lhe calcular o valor da prestação de crédito habitação e o montante total que vai pagar em juros pelo seu empréstimo.

Este simulador é importante para a transferência do crédito habitação, dado que antes de avançar pode comprovar se dada a sua situação profissional atual não vai aumentar a taxar de esforço ou até mesmo para negociar outros serviços que o vão ajudar a convencer os bancos a dar um spread baixo.

Clique aqui para fazer a sua simulação.

13. E afinal, transferir ou amortizar o crédito habitação?

Como conseguiu verificar ao longo do artigo, esta resposta não é assim tão objetiva e de fácil resposta, são vários os fatores que devem ser analisados e, dependendo de caso para caso, a solução pode ser distinta.

No entanto, na maioria dos casos é mais vantajoso amortizar, porque para além de baixar o valor da prestação, pode ainda reduzir os custos com o seguro de vida. A poupança pode-se tornar ainda mais significativa se fizer uma amortização antecipada parcial e equacionar uma transferência do valor restante para um banco que lhe ofereça melhores condições.

Por outro lado, com as baixas taxas de juro praticadas hoje em dia, deve ponderar se amortizar o seu empréstimo é a melhor opção. Isto porque está a descapitalizar-se e possivelmente a desequilibrar as suas finanças. Em suma, esta decisão de amortizar ou não, prende-se sobretudo com o valor das dívidas que tem e as taxas de juro associadas à mesma que, no caso de serem altas, vai justificar a sua amortização, uma vez que também vai reduzir o seu prazo.

O importante é nunca comprometer o seu orçamento familiar. Calcule os seus gastos e mantenha de lado uma poupança para o futuro, seja para a saúde seja para os gastos com a educação dos filhos.

Relembramos que, no caso de possuir vários créditos, ainda há uma outra forma de conseguir poupar através da sua consolidação num único crédito, com uma taxa de juro mais baixa.

A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Etiquetas

- #amortização de créditos,

- #poupança,

- #transferencia credito habitação

Deixe o seu comentário

12 comentários em “Crédito Habitação: Transferir ou amortizar?”